2018!

CRS的大动作还在继续!

近日,全球税收透明度和信息交换论坛(全球税务论坛)——致力于推行全球税收透明度和信息交换标准的最大的国际平台,发布了2017年的税务报告,详细说明在税收透明度和信息交换方面取得的进展。

报告表示2017年是具有历史性意义的一年,开启了全球税收透明度的新篇章。根据经合组织(OECD)对20国集团的报告称,截止2017年7月份,已有近50万人在全球范围内披露了离岸资产,额外征收的税款达850亿欧元。

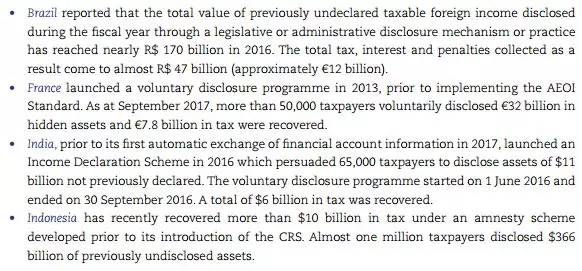

巴西:披露的未申报的应纳税海外收入总额已接近1700亿雷亚尔,总税收、利息和罚金近470亿美元。

法国:启动了一项自愿披露计划,在2017年9月,50000多名纳税人自愿披露320亿隐藏资产,恢复320亿欧元的税收。

印度:于2016年启动了一项收入申报计划, 6.5万名纳税人披露了此前未申报的110亿美元资产,共收回了60亿美元的税收。

澳大利亚:在2013年和十个国家的信息交换超过400次,涉及3.26亿欧元资产。

瑞典:追回8400万欧元税收。

(英文版文件)

从各国追回的巨额税务来看,现有体系下的税收征管已经不能满足各国税收需求,全球税务稽查是不可阻挡的趋势,越来越多的国家及地区加入了税务信息共享的阵营。

全球论坛汇集了近150个辖区,从G20集团成员国到较小的发展中国家,根据EOIR(如双边专项税收情报交换)和AEOI(如CRS)两套全球税收透明国际准则,协助各国当局加强全球税收征管。

然而这只是一个开始,

在国际化税务行动下,

▷ 从美国与100多个国家签署FATCA单边行动

▷ 到全球国家之间签订的3000多个双边协定

▷ 到多边行动的金融账户涉税信息自动交换

稽查手段越来越严密。

CRS刚出台时,世界一片哗然,很多抱有侥幸心理的人认为只是OECD在吓唬人,伴随着2017年第一梯队国家进行信息交换,

大批量的高净值人士资产被披露,以及越来越多的人收到银行等金融机构的尽职调查信,市场一片惊慌,真正意识到全球税务透明的脚步近了。

更有一些政府,更是将CRS提前引爆。

2017年年初,瑞士各银行就已经开始整理所有非瑞士客户的数据,准备在2018年将这些信息自动移交给外国税务当局。

然而,意大利金融犯罪调查队2017年搜查到有人在瑞士信贷持有67亿欧元,因此意大利金融犯罪调查队要求瑞士当局配合追查,而米兰当局已经对瑞信展开调查。

可见,各国政府相互施压,用更简单粗暴的方式达到追税目的。

中国:

2018年9月份,中国将进行第一次CRS金融信息交换,中国富裕阶层的海外资产将实现裸奔,我国国内加强税务稽查的声音也甚嚣尘上,中国执法力度之强,将不仅仅是追回税务的问题,同时会进行一系列资金合法性调查。

在海外持有巨额资产的高净值人士,可能面临最大的一次危机,应尽快以合理方式规划身份,规划税务,规划资产。

1月16日,广东省地税局刊登了一则题为《跨境情报交换显威 东莞108名境外人员补缴个税3608万元》的新闻

新闻中指出,东莞市地税局近日追缴108名境外人员个人所得税3608万元。这是广东省最大一笔通过对外专项情报交换补征的税款。

CRS正常推进,时日无多

根据中国CRS金融账户涉税信息交换实施时间表,金融机构已于2017年12月31日完成对存量个人高净值账户(截至2017年6月30日金融账户加总余额超过100万美元)的尽职调查。

并且将于2018年5月31日前,完成首次报送信息。这意味着3个多月之后,未采取规避措施的高净值人士,海外资产信息将越来越透明。

一本护照助您轻松应对CRS

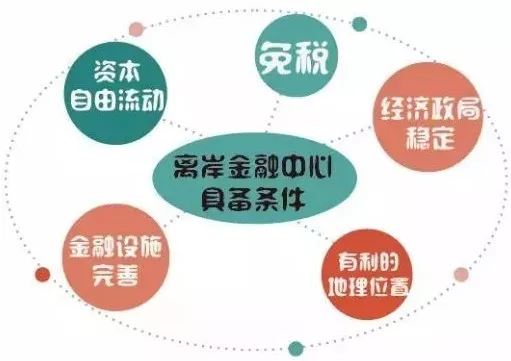

在CRS的背景下,拥有一本性价比非常高圣基茨和尼维斯的护照,即可合理规避CRS及其他税务的麻烦,还可全家一起申请,成为英联邦成员国的公民,享受英联邦优质的医疗及教育条件!

资产配置,全球通行

圣基茨的税制非常优越,不仅免征资本利得税、遗产税、赠与税等,而且还免全球征税,对本国公民的海外收益实行“0”税收,可合理应对CRS全球征税带来的影响。

以英联邦护照身份开设海外账户,持有海外资产,可以合理的应对CRS带来的影响,还能一步到位满足子女教育、移居养老、全球资产配置、全球便利通行等诸多需求,可谓是一举多得。

前有李嘉诚,后有罗杰斯。两位金融大佬已经告诉了各位该如投资并且已经先行一步啦。两位大佬加起来快200岁了,投资经验丰富。不仅奉劝各位要持有多本护照而且自身也持有多本护照!

各位还在等什么?!

[ 移民专家咨询 ]

[ 移民专家咨询 ]

服务热线

服务热线 移民顾问Seaf

移民顾问Seaf

移民顾问Daniel

移民顾问Daniel

移民顾问Ella

移民顾问Ella