近日,中国银行业协会与清华大学五道口金融学院联合发布《中国私人银行发展报告(2020)暨中国财富管理行业风险管理白皮书》,该报告揭秘了市场风险下的中国高净值人群资产配置战略。这是中国银行业协会连续第二年发布的私人银行行业发展报告。

1.中国财富管理行业资产管理规模超百万亿元

增速为全球之最

2020年以来,在新型冠状病毒肺炎疫情以及各国财政、货币政策的刺激下,全球风险资产大幅波动。尽管受到疫情冲击,中国经济呈现出强大的韧性和复苏能力,成为2020年为数不多实现逆势增长的国家之一,财富市场规模持续扩大。

截至2019年底,中国高净值人群总量达132万人,较上一年增长近6.6%,成为带动亚太区乃至全球财富增长的有力引擎。

2020年,中国上榜福布斯十亿美元富豪人数达491人,财富净值总额近1.57万亿美元(约11万亿元人民币),十年复合增长率分别为8.8%和10.8%。中国百万亿规模的财富管理市场备受全球瞩目。

2.风险意识强化

稳健投资为高净值人群首选

世界主要经济体采取量化宽松的货币政策对冲疫情影响,在市场恐慌和刺激政策的双重作用下,全球利率不断走低,股票、外汇、高收益债等风险资产大幅波动。高净值人群风险意识明显加强,愈发注重财富安全,投资心态更加成熟,资产配置策略更为稳健。

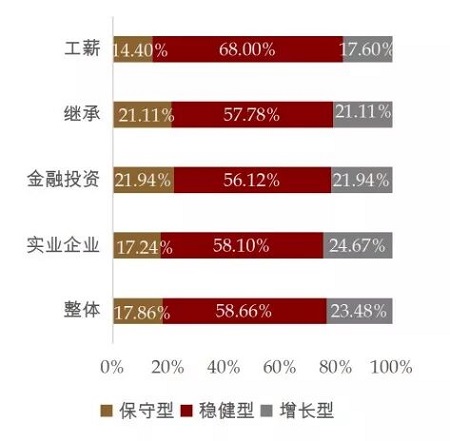

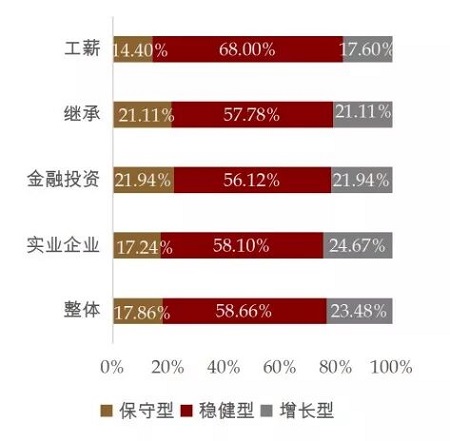

本报告显示,稳健型投资策略是中国高净值人群的首选投资策略。金融投资者的风险承受能力是所有客户群体中最强的,这部分客群具有丰富的金融知识和投资经验,更有可能在波动性强的市场中获利。

与2019年相比,金融投资者、实业企业家的风险承受水平并未发生明显变化,高薪酬收入群体则更多地从增长型投资策略转向稳健型策略。

2020 年高净值人群风险承受水平

3.重视财富安全

高净值人群践行多元化配置战略

经济环境的不确定性使部分客户改变了以往的投资习惯,此次突发疫情更是提高了高净值人群的多元化资产配置意识。

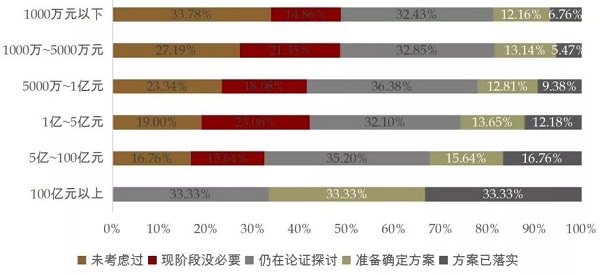

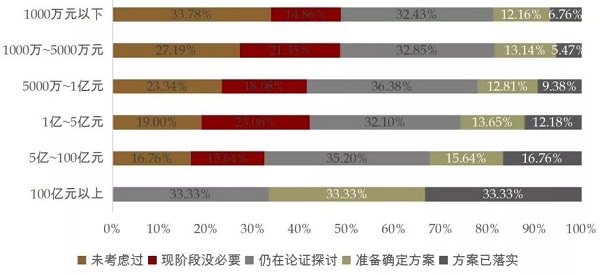

报告显示,净值在5-100 亿元以及100 亿元以上的高净值人群已确定资产配置方案的比例分别为16.76%和33.33%,准备确定方案的比例分别为15.64% 和 33.33%,相较其他人群,他们对分散投资的需求更为强烈。

2020 年不同财富净值人群对于资产配置的看法

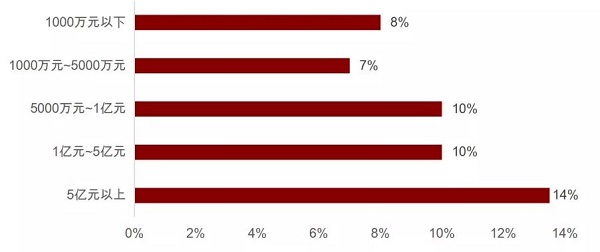

同时,为了实现资产配置多元化、分散市场风险、寻求境外投资机会,高净值人群通常会配置一定比例的境外资产。部分高净值人群基于企业发展需求及家族传承规划,也会选择进行境外投资或置业。本次调研显示,净值越高的人群配置境外资产的占比越高。

2020年高净值人群境外资产配置占比

4.个人投资者

为什么要做全球资产配置

1、生活质量提高&消费场景国际化

根据BCG的调查报告显示,高净值人群选择做全球资产配置的动因主要有三个:分散化、规避风险和财富传承。

分散化:是为了实现财富的保值增值,以配置的方式最大化收益风险比,另外还可以适当提高资产的安全性和私密性。

规避风险:主要指资产的隔离,规避各个方面的风险,通过不同地区的配置对冲汇率风险、防范政治经济波动等。

财富传承:通过资产配置来实现财富的长期保值增值,从而满足全球置业、子女教育、身份管理等多样性的需求。

随着生活质量的提高,已经接触并开始进行全球资产配置的高净值人士,大多都是在自己生活的某方面已经全球化了。

吃喝玩乐、衣食住行、子女教育等消费场景逐渐国际化,也带动了高净值人群对全球资产配置的需求。

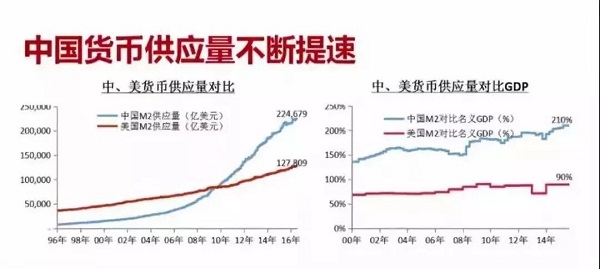

2、中国货币供应量不断提速

过去20年里,我国的货币供应量增速为19%,美国仅为7%。

货币超发带来的连锁反应就是货币贬值,通胀加大。人民币在30年间购买力贬值了91%,那么配置多种不同类型的资产则变得尤为重要。

据《2019胡润财富报告》显示,因全球经济增速放缓、贸易局势动荡,家庭财富受宏观经济影响出现缩水,财富越高家庭影响越明显。

大中华区千万资产“高净值家庭”由去年201万减少至158万,为5年来首次减少;亿元资产“超高净值家庭”由去年的13.3万减少至10.5万。

3、不可逆的国际化发展

根据《宜信财富白皮书》数据显示,对比其他国家高净值人群的全球资产配置比率,世界高净值人群的全球资产配置比率在24%,而我国的高净值人群配置比率只有5%。

但这个数字肯定会随着人民生活方式国际化的程度逐渐提高。

随着全球经济的不断发展,全球资产配置的观念也越来越流行,高净值人群逐渐放宽视野,将资产进行全球化配置,尽可能地分散风险,让资产保值、升值。

[ 移民专家咨询 ]

[ 移民专家咨询 ]

服务热线

服务热线 移民顾问Seaf

移民顾问Seaf

移民顾问Daniel

移民顾问Daniel

移民顾问Ella

移民顾问Ella