说到

海外资产配置,我们的脑海里可能会浮现出一系列的问题——

为什么要做海外资产配置?

海外资产配置和我有什么关系?

对我有什么好处?

海外投资大热背后的原因是什么?

海外投资的选择有哪些?

又有哪些风险?

家庭或个人怎么做海外资产配置?

如何放眼全球,根据符合自身的情况,配置不同的资产(股票/保险/基金等),并达到自己期望的投资目标(收益达到x %)?

中国对外投资的前世今生

*数据来源:国家统计局

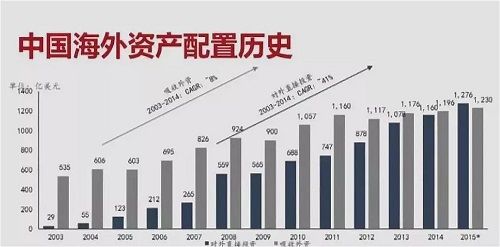

先看下我国刚刚加入WTO不久后的一个数据:2003至2020年,中国的对外投资和吸收外资的体量(中国的招商引资)慢慢持平。也就是说有越来越多的国内购买力选择海外资产配置,那么这背后的原因是什么呢?

从2003年至2020年,中国吸收外资的年化平均增速在8%左右,和我们过去每年的GDP增速差不多一致,那么某种程度上也说明外资对中国的投资承担了很大一部分促进国内GDP增长的作用。另一方面,中国对外的投资数据显示,我们的对外投资高达平均每年41%的增速,2020年对外投资数额已经超过了中国吸收外资的数额,中国真正地成为了一个资本输出国。

可以说,从2003年至今,全球经济慢慢复苏,中国也进入了全球资产配置爆发性的一个阶段。很多私营企业通过对外投资完成的部分财富积累,一部分个人投资者也对海外投资有了一定的认识。尤其是国内的中概股在海外上市,股权激励计划在阿里巴巴、腾讯、小米等公司的实施,更加带动了很多头部公司的员工进一步接触到了海外资产配置这个概念。

甚至很多中产阶级也踏上了海外投资之路——随着中国人民购买力的增强,中产也逐渐有能力让子女去海外念书,视野更加放宽,开始考虑海外资产配置。

调查显示,截至2020年已经有近六成的超高净值人群和37%的高净值人群拥有海外资产,且比例正在逐年大幅递增。

那么问题来了——我们为什么要做全球资产配置?这对我有什么好处?

个人投资者为什么要做海外资产配置

01.生活质量的提高&消费场景国际化

根据BCG的调查报告显示,高净值人群选择做海外配置的动因主要有三个:分散化、规避风险和财富传承。

分散化:是为了实现财富的保值增值,以配置的方式最大化收益风险比,另外还可以适当提高资产的安全性和私密性。

规避风险:主要指资产的隔离,规避一些法律和社会风险,通过不同地区的配置对冲汇率风险、防范政治经济波动等。

财富传承:通过资产配置来实现财富的长期保值增值,从而满足海外置业、子女教育、身份管理等多样性的需求。

综上所述,不管是出于什么样的原因,这些高净值人群一定是在自己生活的某方面已经全球化了,才会接触并产生全球资产配置的需求。

比如在子女的教育方面已经采购了海外的教育资源,或者这个人在考虑移民,又比如说这个人经常去海外的某地旅游,一定是生活场景某方面的变化触发了这样的需求。

数据调查显示,每年中国的高中应届毕业生去美国留学的数字就已达到40万,海外留学的消费场景也触发了很多以家庭为单位的海外移民、为子女在海外购置房产或教育保险等各种海外资产配置的需求。

随着中国人生活质量的提高,吃喝玩乐、衣食住行、子女教育等消费场景逐渐国际化,中国居民对海外资产配置的需求也逐渐加大。

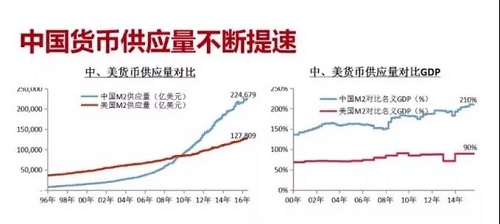

02.中国货币供应量不断提速

货币供应量不断增速,过去20年里,中国的货币供应量增速为19%,美国仅为7%。货币超发带来的连锁反应就是货币贬值,通胀加大。过去100年美国通胀年复合增长率达到3.3%,从1913年开始到2015年美元购买力贬值了97%,每年贬值3.3%;人民币完成这一壮举只用了30年,期间人民币的购买力贬值了91%,每年贬值9.3%。也就是有100万的人民币,9.3万就没了。

另外在这里要提一点,这些增发的货币都去了哪里?08年全球经济危机爆发,中国提出了4万亿的计划刺激经济增长,08年以来,居民的中长期贷款已经占到了新增贷款的80%左右,也就是说,国家印出来的钱通过银行的中长期贷款进入居民手中,于是也就有了中国的房地产神话。中国的房地产已经维持了20年的单边增长,已经是一个奇迹,前几年房地产投资成为了很多中国家庭财富增长的支柱。

但近两年,国家出台了一系列的限购/限贷/房地产税等严苛的调控政策,2020年开始,很多二三线城市的房价也大幅度回落。相比国内市场而言,海外资产投资风险要更低,市场潜力更大。

第三点就是在贸易战的大环境下,我们的汇率形势不明朗。目前由于中美贸易摩擦,人民币兑美元汇率持续走低,使得很多投资人开始担心人民币的贬值风险。

汇率影响人民币综合购买力,如果我们想要保持自己的购买力,必定要寻求可以抗通胀、抗贬值的一些避险资产。

但是由于持单一货币资产这件事风险又很大,所以许多人更愿意进行全球资产配置。下面是2018年全球大类资产历年收益图。

和周期做朋友,合理分配自己的“鸡蛋”

03.中国不可逆的国际化发展

再看世界层面,对比其他国家高净值人群的海外资产配置比率,世界高净值人群的海外资产配置比率在24%,而中国的高净值人群配置比率只有5%。但这个数字肯定会随着中国人民生活方式国际化的程度逐渐提高。

对比我们的几个邻国——印度虽然贫富差距较大,但印度的精英阶层普遍受教育于欧美等国家,接触到海外资产配置观念的人群较多,海外资产配置率在20%以上;韩国和日本等临近发达国家的高净值人群在20年前也都随着国家发展逐渐开始国际化资产配置。欧洲的一些国家,例如瑞士由于国土面积较小,只能向国外寻求高回报的资产,资产的海外配置率在45%左右。

随着中国的发展,人民的生活质量随之提高,全球资产配置的观念也越来越流行,人民逐渐放宽视野,去海外寻求高质量的资产做投资。

海外资产的选择与风险

那么我们有哪些资产可以去选择呢?

所谓海外资产,是指以非本币计价的各类资产,如房产、债券、保险、信托、公募基金、私募基金等实物或金融资产,多以美元计价,有时也会使用欧元、英镑、日元等货币计价。

目前国内高净值人群进行海外资产配置的几大常见途径:

1. 海外置业:投资优势国家的房产,某些还能同时取得一个国际身份。

2. 香港/美国保险:兼顾美元资产、风险管理、子女教育、养老规划、税务筹划等。

3. 开通离岸银行或证券账户:投资海外股票、基金、债券等。

4. 开沪港通或深港通:足不出户参与海外市场。

5. 开设美股账户、设立海外家族信托等。

配置习惯

就投资方式而言,中国高净值人群海外资产配置,固定收益和地产项目成为最热门投资领域,其次是保险和基金。

就机构选择而言,随着对境外投资风险和复杂度的认识加深,高净值人群更看重财富管理机构在产品选择和资产配置方面的专业性。

就投资需求而言,中国的高净值人群已经逐渐从最初追逐高收益转向控制风险,资产的保值增值比单纯的快速增长更加重要。

更多高净值人士从自己直接进行投资和财富管理,转向寻求专业的服务机构,来进行系统的、目光长远的资产配置。

每个家庭的实际需求、可投资金、风险喜好等不尽相同,选择适合自己的投资方式很重要,这方面不妨多与相关方面的专业人士沟通探讨。同时,跨境投资往往面临复杂的法律、汇率、税务、政策等风险,因此,进行海外投资之前一定要先咨询清楚。我们鼓励投资者在自身风险承受范围内,多尝试不同的海外资产组合,但前提一定是保证本金安全。

最后,以现代组合投资之父、诺贝尔经济学奖获得者——马科维茨的经典话语,结束今天的分享:“资产配置多元化是投资的唯一免费午餐”!

[ 移民专家咨询 ]

[ 移民专家咨询 ]

服务热线

服务热线 移民顾问Seaf

移民顾问Seaf

移民顾问Daniel

移民顾问Daniel

移民顾问Ella

移民顾问Ella